Hay muchos tipos diferentes de herramientas de canalización que se pueden utilizar para operar en los mercados. Uno de los tipos más efectivos de técnicas de canalización implica la utilización del canal de regresión lineal. En este artículo, vamos a discutir algunas estrategias de negociación de alta probabilidad utilizando este indicador.

Conceptos básicos de negociación de regresión lineal

El análisis de regresión lineal es un modelo estadístico para evaluar y comprender un conjunto de puntos de datos. Puede ser una herramienta muy versátil que se puede utilizar para muchas estrategias de negociación de comercio de swing, el comercio de ruptura, el comercio de impulso, como un indicador de sobrecompra y sobreventa y muchos más. El fundamento de la regresión lineal se basa en una distribución normal dentro de la curva de campana, y se mide utilizando la desviación estándar. La mayor parte de los puntos de datos ocurren dentro de la parte central de la curva de campana, o lo que se considera las ocurrencias normales. Los puntos de datos que se encuentran fuera de la distribución normal se consideran sesgados o anormales.

Una desviación estándar de un lado de la media supone aproximadamente el 34% de los puntos de datos, mientras que una desviación estándar que incluye ambos lados de la media supone aproximadamente el 68% del conjunto de datos. A partir de ahí, dos desviaciones estándar de la media suponen el 95% de los datos. Tres desviaciones estándar abarcan el 99,7% de los puntos de datos.

¿Cómo se aplica esto a los mercados financieros? Pues bien, utilizando un indicador de regresión lineal aplicado a un gráfico de precios, le permitirá calcular la distribución normal del movimiento de los precios dentro de un área seleccionada en su gráfico de precios. Esto le ayudará a ver dónde ha tenido lugar la mayor parte de la acción de los precios y, lo que es más importante, le ayudará a detectar irregularidades que pueden dar lugar a oportunidades de negociación potencialmente rentables.

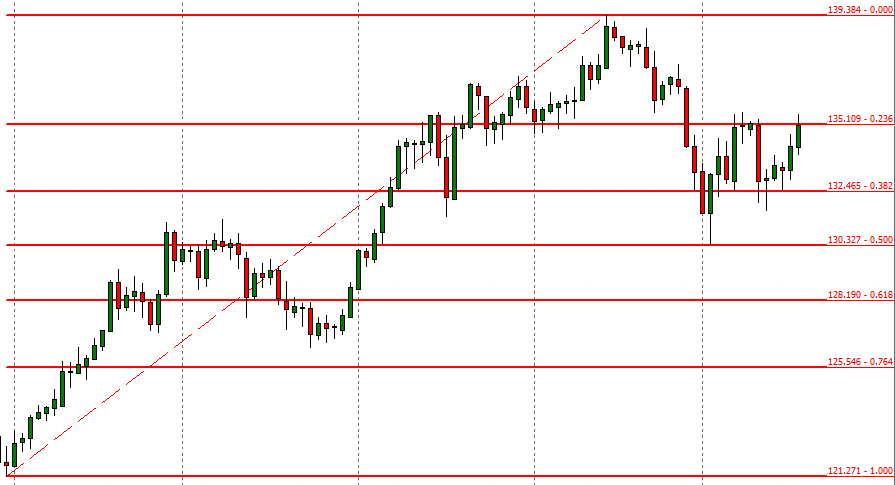

A continuación puede ver el indicador de regresión lineal trazado en un gráfico de precios.

Este indicador de regresión lineal utiliza una entrada de 2 desviaciones estándar de la media. Seleccionamos el primer punto de anclaje en la parte inferior del gráfico, que representa un mínimo de oscilación importante. A continuación, lo estiramos hacia arriba hasta el segundo punto de anclaje, que es un máximo de oscilación importante en el gráfico de precios. Al seleccionar estos dos niveles, el canal de regresión lineal se trazó automáticamente en el gráfico.

La línea central representa la media, mientras que las líneas superior e inferior representan 2 desviaciones estándar de la media. Estas líneas de límite superior e inferior adoptan la forma de líneas paralelas desplazadas de la media en función de la desviación estándar específica establecida, que en este caso es 2.

Esencialmente, este canal de regresión lineal nos permite ver dónde se ha producido el 95% de la acción del precio. Nos gusta utilizar 2 desviaciones estándar como parámetro por defecto y nuestras estrategias de negociación que discutiremos a continuación se basarán en esta configuración por defecto.

Estrategia de Confluencia Soporte/Resistencia

La primera estrategia de regresión lineal que discutiremos involucra la confluencia alrededor de un nivel de soporte o resistencia horizontal clave. La confluencia es un concepto importante en el comercio en el que, dos o más factores apuntan a una ocurrencia particular. Cuantas más capas de evidencia pueda apilar a favor de su posición prevista, más probable será la probabilidad de que la operación resulte en un resultado positivo.

En esta estrategia de regresión lineal, nuestro objetivo es encontrar primero un soporte horizontal clave o un área de resistencia en el gráfico. Puede tratarse de un máximo o un mínimo de oscilación importante, o de una zona de oferta o demanda importante. Queremos trazar un canal de regresión lineal cuando el precio se acerque a ese nivel clave.

El canal de regresión lineal, junto con el nivel de precio horizontal clave, proporcionará una proyección de precio y tiempo para una potencial jugada de reversión. Típicamente, en este tipo de configuración, usted querrá comprar al cierre de la vela que reacciona a la intersección de estos niveles.

Obviamente, queremos asegurarnos de que el extremo del canal de regresión lineal también está siendo probado en este punto de intersección. Se colocaría un stop más allá del nivel horizontal clave S/R. Tendríamos que vigilar de cerca la acción del precio y salir cuando el precio alcance una zona de resistencia importante en el caso de una señal de compra, o una zona de soporte importante en el caso de una señal de venta. Veamos un ejemplo de esta estrategia:

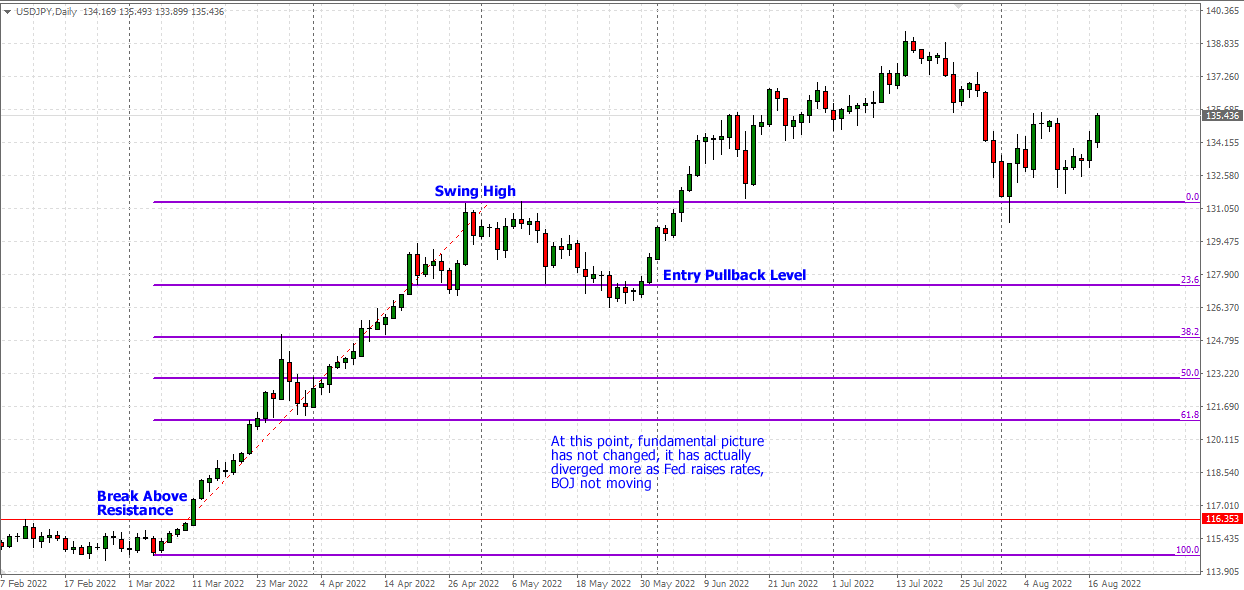

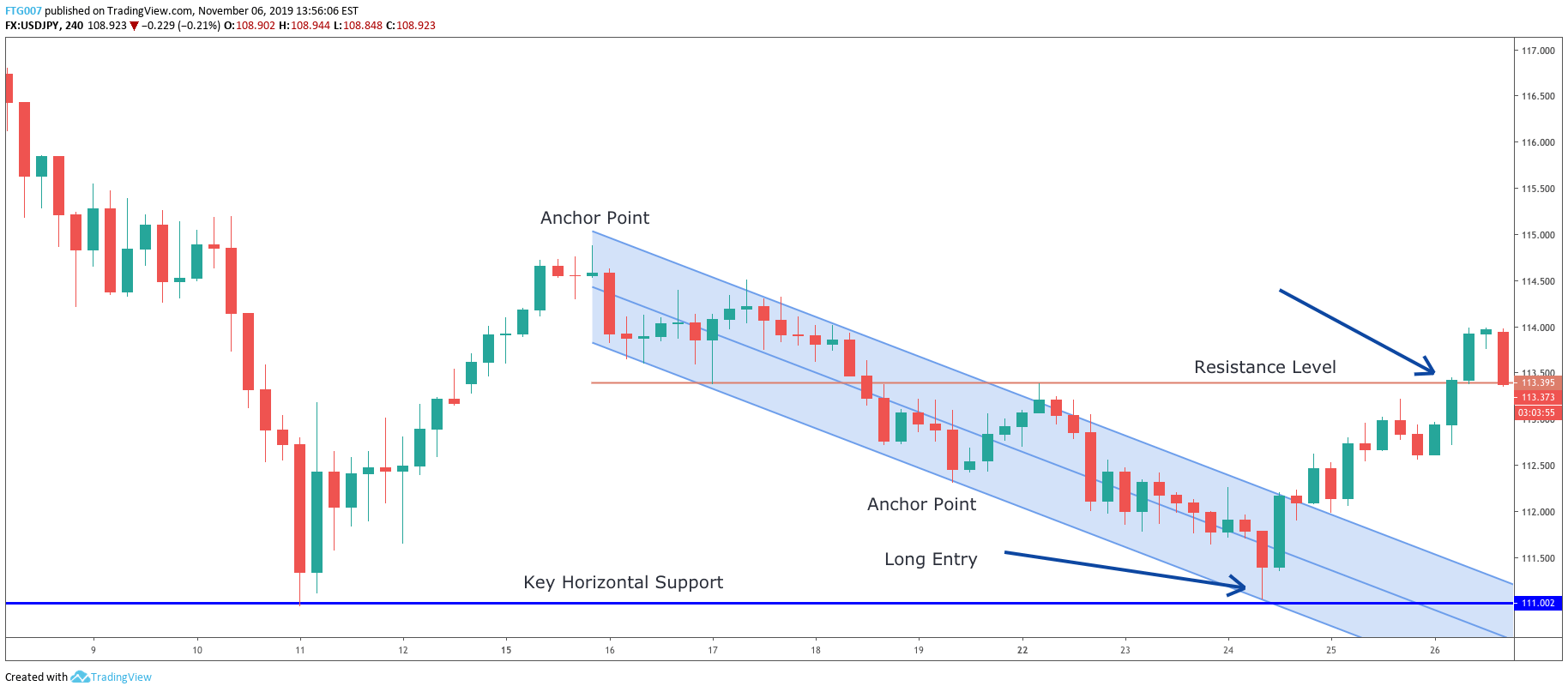

El gráfico de precios de abajo muestra la acción del precio para el par de divisas USDJPY en el marco de tiempo de 240 minutos.

En primer lugar, localizamos y trazamos un nivel de soporte horizontal clave, como puede verse en el extremo inferior del gráfico. Se trata de un mínimo significativo y los precios subieron rápidamente después de crear este fondo.

Cuando los precios comenzaron a bajar, pudimos trazar el canal de regresión lineal. Observe los dos puntos de anclaje que utilizamos para construir este canal. A partir de aquí, podríamos proyectar un probable punto de inflexión para el USDJPY en términos de precio y tiempo, como se observa en la entrada larga del gráfico. Esta zona representa una confluencia del nivel de soporte horizontal clave, y el extremo inferior del canal de regresión lineal.

Ejecutaríamos la entrada en largo en el punto mostrado en el gráfico, que representa la vela de cierre que reacciona a la intersección de estos niveles. El stop loss se colocaría más allá de la línea de soporte horizontal. Se puede ver que los precios comenzaron a subir rápidamente después de interactuar con esta fuerte zona de soporte confluente. A continuación, la operación se cierra en un importante nivel de resistencia superior, como se marca en el gráfico.

Estrategia de trading dentro del canal de tendencia

Veamos una estrategia que aprovecha una tendencia existente. Esta estrategia consiste en operar con pequeños retrocesos dentro de una tendencia bien establecida. Así que primero tenemos que encontrar un par de divisas que está mostrando un comportamiento de tendencia.

Una vez que hayamos identificado dicho par, trazaremos el canal de regresión lineal utilizando el mínimo y el máximo de la oscilación principal dentro de esa tendencia. Esperaremos hasta que los precios empiecen a hacer una pequeña corrección hacia el extremo del canal. Si esto ocurre, entonces entraríamos en la primera vela de reversión, moviéndonos de nuevo dentro del canal, después de que el extremo del canal de regresión lineal haya sido penetrado.

Querríamos colocar nuestro stop loss más allá del extremo de la vela de reversión. Nuestro objetivo de toma de beneficios se producirá cuando una vela cierre más allá de la línea media en la dirección de la tendencia. Echemos un vistazo a cómo se desarrollaría esto en un gráfico de precios.

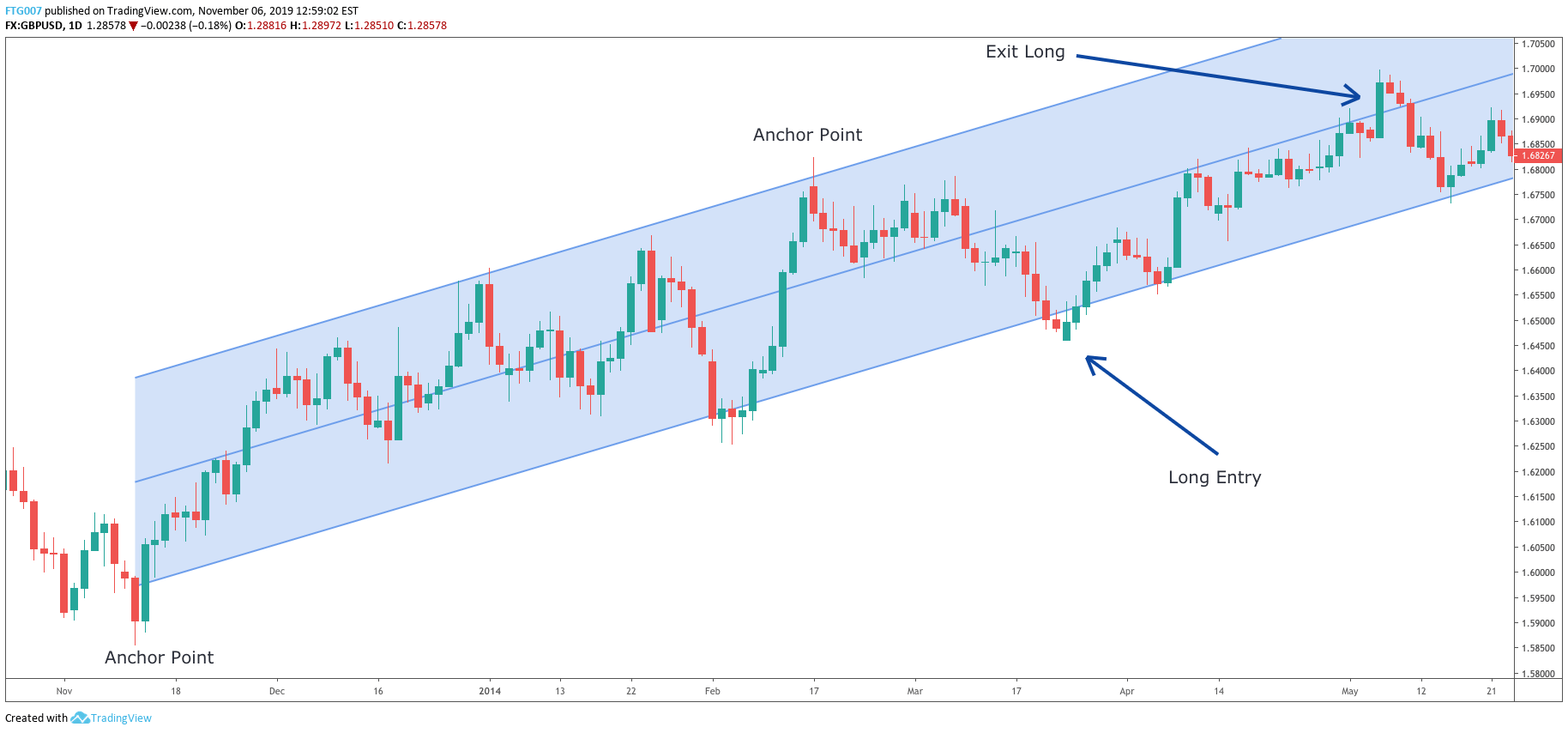

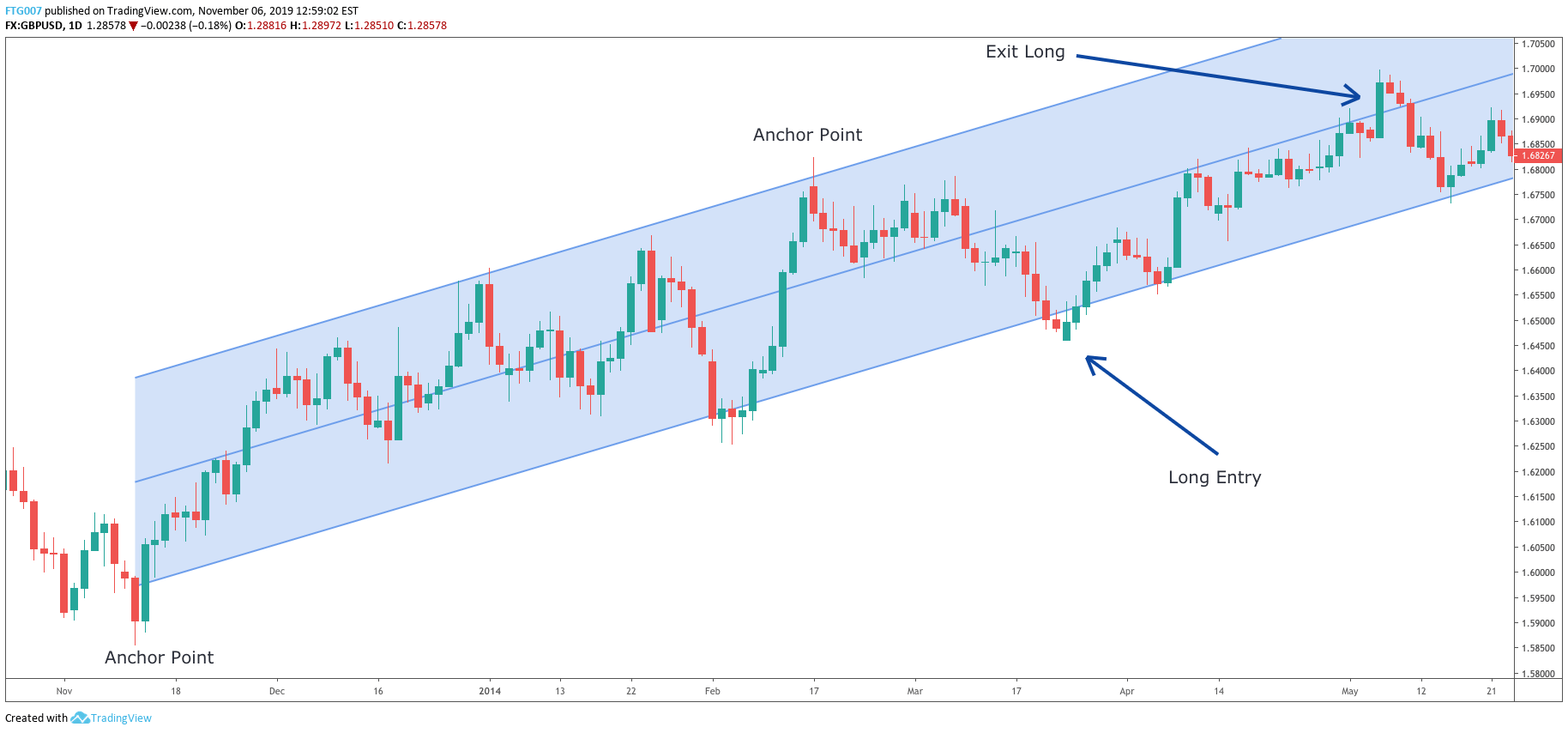

A continuación, encontrará la acción del precio diario para el par de divisas GBPUSD desde principios de noviembre de 2018 hasta finales de mayo de 2019.

En primer lugar, queremos asegurarnos de que este mercado está en tendencia. Como se puede ver en los dos puntos de anclaje marcados que utilizamos para trazar este canal de regresión lineal, GBPUSD estaba de hecho en una tendencia alcista. El plan en este momento sería esperar un pequeño retroceso de la tendencia y un acercamiento hacia la línea de límite inferior.

La acción del precio cayó inicialmente del canal de regresión superior y luego comenzó a consolidarse un poco en la línea media. Pero poco después, los precios cayeron por debajo de la línea mediana y alcanzaron el límite inferior del canal.

Según nuestro método de entrada, esperaríamos a que se formara la primera vela alcista después de penetrar este límite inferior. La vela que señala nuestra entrada en largo ha sido marcada en el gráfico. A continuación, colocaríamos un stop loss justo por debajo del mínimo de esa vela alcista para un riesgo muy moderado en caso de que la operación fuera en nuestra contra. A continuación, supervisaríamos la acción del precio y planearíamos salir de la operación en la primera vela que cerrara por encima de la línea media.

Observará que después de la entrada, el precio comenzó a subir con decisión. Sin embargo, la línea mediana actuó como una fuerte barrera para el movimiento alcista del precio. De hecho, en varias ocasiones cuando el precio probó la línea mediana fue rechazado a la baja. Finalmente, hubo una fuerte vela marubozu que cerró por encima de la línea mediana, lo que señaló la salida en largo de la operación.

Ruptura de regresión lineal con tendencia

Veamos ahora otra estrategia basada en la tendencia que incorpora el canal de regresión lineal. En esta estrategia, buscaremos un movimiento direccional fuerte, que sea seguido por un movimiento correctivo del precio.

Normalmente, este movimiento correctivo del precio será lateral y se asemejará a un patrón de bandera inclinada. Queremos contener esta acción correctiva del precio dentro del canal de regresión lineal y luego operar la ruptura en la dirección de la tendencia predominante.

El stop inicial se establecería en un nivel de oscilación anterior a la ruptura. El objetivo del precio será la extensión del 161% de Fibonacci del rango alto y bajo dentro del canal correctivo. Aunque se trata de una estrategia bastante sencilla, no se puede subestimar su eficacia. Echemos un vistazo al siguiente gráfico que ilustra esta configuración.

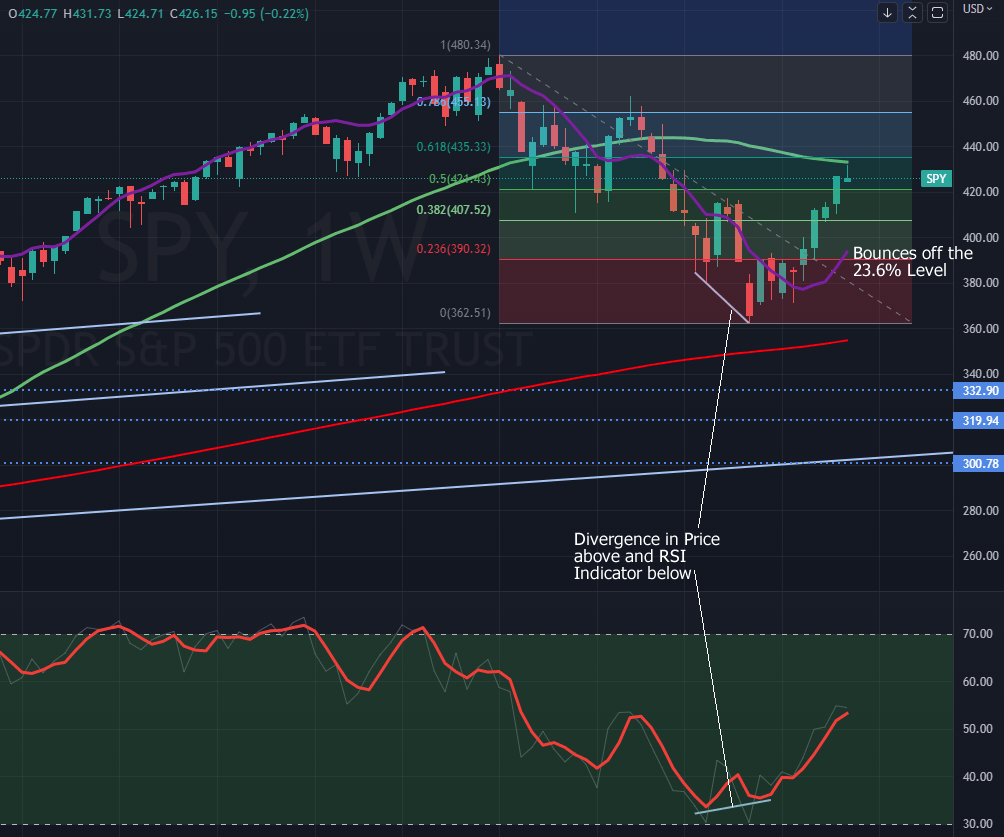

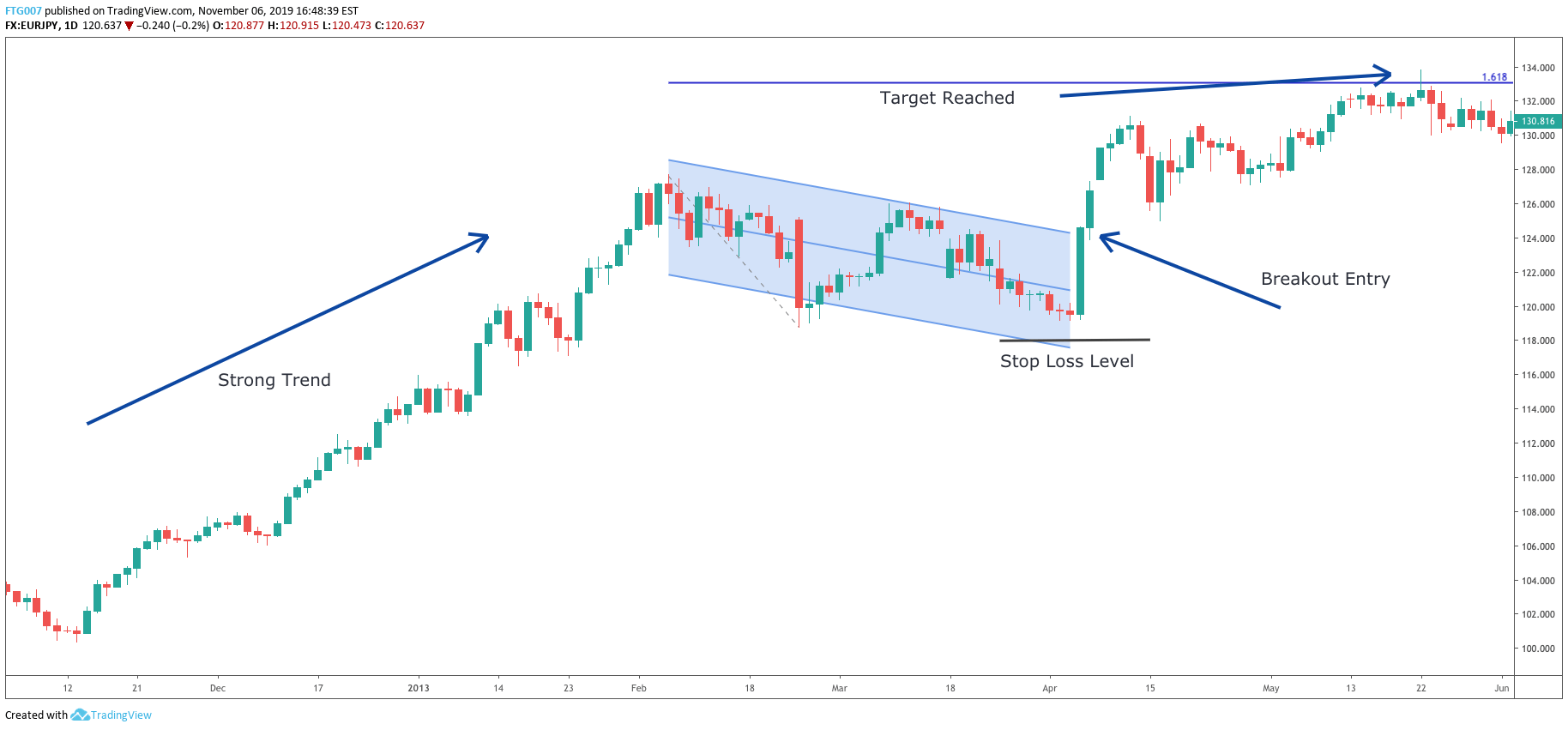

Este es el gráfico de precios diarios del par EURJPY. Según esta estrategia, lo primero que debemos buscar es una tendencia fuerte. Y podemos ver claramente en el gráfico, que había una fuerte tendencia alcista. El siguiente requisito es la formación de un patrón correctivo que se asemeje a un patrón de bandera inclinada. El canal de regresión lineal se trazaría alrededor de esta acción correctiva del precio como se muestra en el gráfico.

La entrada de la ruptura se produce cuando la vela se cierra por encima del canal de regresión lineal, con un stop por debajo del giro más reciente. A continuación, proyectaríamos el objetivo de precio basándonos en la extensión de Fibonacci del 168%. La línea horizontal superior del gráfico muestra dónde se encuentra este nivel objetivo. En este caso, después de la ruptura, los precios subieron más para alcanzar el objetivo sin riesgo de que se activara nuestro stop loss.

Este tipo de configuración ocurre muchas veces en el mercado. Es muy importante asegurarse de esperar a que la ruptura sea confirmada por una vela de cierre más allá del canal de regresión lineal. La razón es que las velas de rechazo que prueban el límite exterior del canal, son propensas a la reversión a la línea media.

Estrategia de ruptura de contratendencia

La siguiente estrategia es un poco más arriesgada debido a la naturaleza contra-tendencia de la configuración. Aquellos que se inician deben centrarse en el dominio de las otras estrategias de comercio de regresión lineal primero antes de pasar a esta.

Esta configuración requiere dos criterios. El primero es la presencia de una fuerte tendencia. Queremos encerrar toda la acción del precio de la tendencia utilizando el canal de regresión lineal. El segundo componente de esta estrategia es una vela de reversión fuerte que rompa el canal en una dirección contraria a la tendencia. Es crucial que la barra de ruptura sea una vela de reversión fuerte y que cierre mucho más allá del extremo del canal de regresión lineal.

Esto normalmente configurará un rápido y fuerte cambio de dirección. El stop loss debe colocarse en el extremo de la barra de ruptura. La estrategia de salida que se empleará es un trailing stop utilizando la media móvil exponencial de 9 períodos. Por lo tanto, la operación se saldrá cuando el precio cierre más allá de la EMA de 9 períodos en la dirección opuesta a la operación. Veamos cómo funciona esto usando el ejemplo del gráfico de abajo:

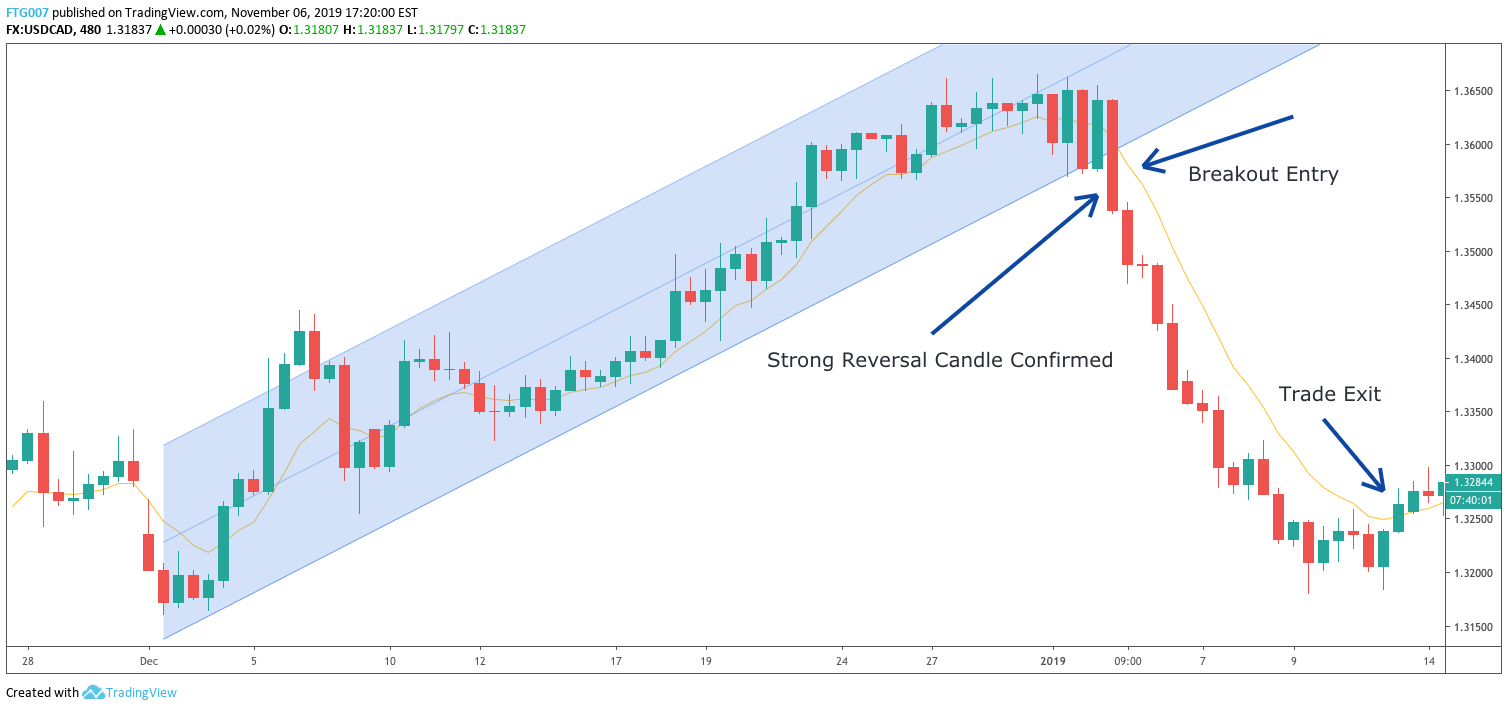

Este es un gráfico de 480 minutos del USDCAD desde finales de noviembre de 2018 hasta principios de enero de 2019. Podemos ver que hay una fuerte tendencia alcista. Queremos encerrar la acción del precio utilizando el canal de regresión lineal. El 3 de enero se formó una fuerte vela de reversión bajista que rompió el canal de regresión ascendente de una manera bastante volátil.

Este tipo de vela de inversión sugiere que es probable que se produzca un movimiento de contra-tendencia. Como tal, una entrada en corto se iniciaría en el cierre de la barra de ruptura como se muestra en el gráfico. Poco después se produjo una caída estrepitosa. Aproximadamente una semana después, los precios comenzaron a consolidarse un poco, y empezaron a subir. La operación se habría abandonado al cierre por encima de la EMA de 9 períodos, como se muestra en el gráfico.

A estas alturas ya debería tener una buena comprensión de cómo funciona el canal de regresión lineal. Hemos discutido algunas estrategias de negociación simples pero sólidas utilizando este indicador. Ya sea que decida incorporar estas estrategias a su arsenal de operaciones o utilizarlo como base para hacer su propia investigación en esta área, es importante que pruebe sus métodos para ayudar a mejorar sus resultados.

¿Busca un indicador de comercio de regresión lineal? Vea nuestro indicador de canal de regresión lineal para MetaTrader 4 aquí. O vea todos nuestros indicadores de comercio personalizados aquí.